Phát biểu tại hội nghị về công tác tín dụng đối với lĩnh vực bất động sản, Phó Thống đốc Thường trực NHNN nhấn mạnh: “Hiện tại nếu doanh nghiệp không vay được vốn không phải câu chuyện của room tín dụng”.

Tín dụng bất động sản tăng trưởng cao

Phó Thống đốc Thường trực Đào Minh Tú cho biết, thị trường bất động sản và hệ thống ngân hàng có tác động lẫn nhau. Nguồn vốn tín dụng cũng là một trong những nguồn vốn quan trọng, tài trợ cho cả bên cung và bên cầu của thị trường.

Theo số liệu thống kê mới nhất, dư nợ tín dụng bất động sản đến cuối năm 2022 đạt khoảng 2,58 triệu tỷ đồng, tăng khoảng 24,27% so với cuối năm 2021 là một trong những lĩnh vực tăng trưởng cao nhất và chiếm tỷ trọng lớn 21,2% tổng dư nợ đối với nền kinh tế, cao nhất trong 5 năm qua.

Trong đó, tín dụng vào bất động sản chủ yếu tập trung vào nhu cầu tiêu dùng, tự sử dụng với tỷ trọng 68,7% tổng dư nợ, tăng 31,1% năm qua; tín dụng vào kinh doanh bất động sản chiếm tỷ trọng 31,3%, tăng 11,5%.

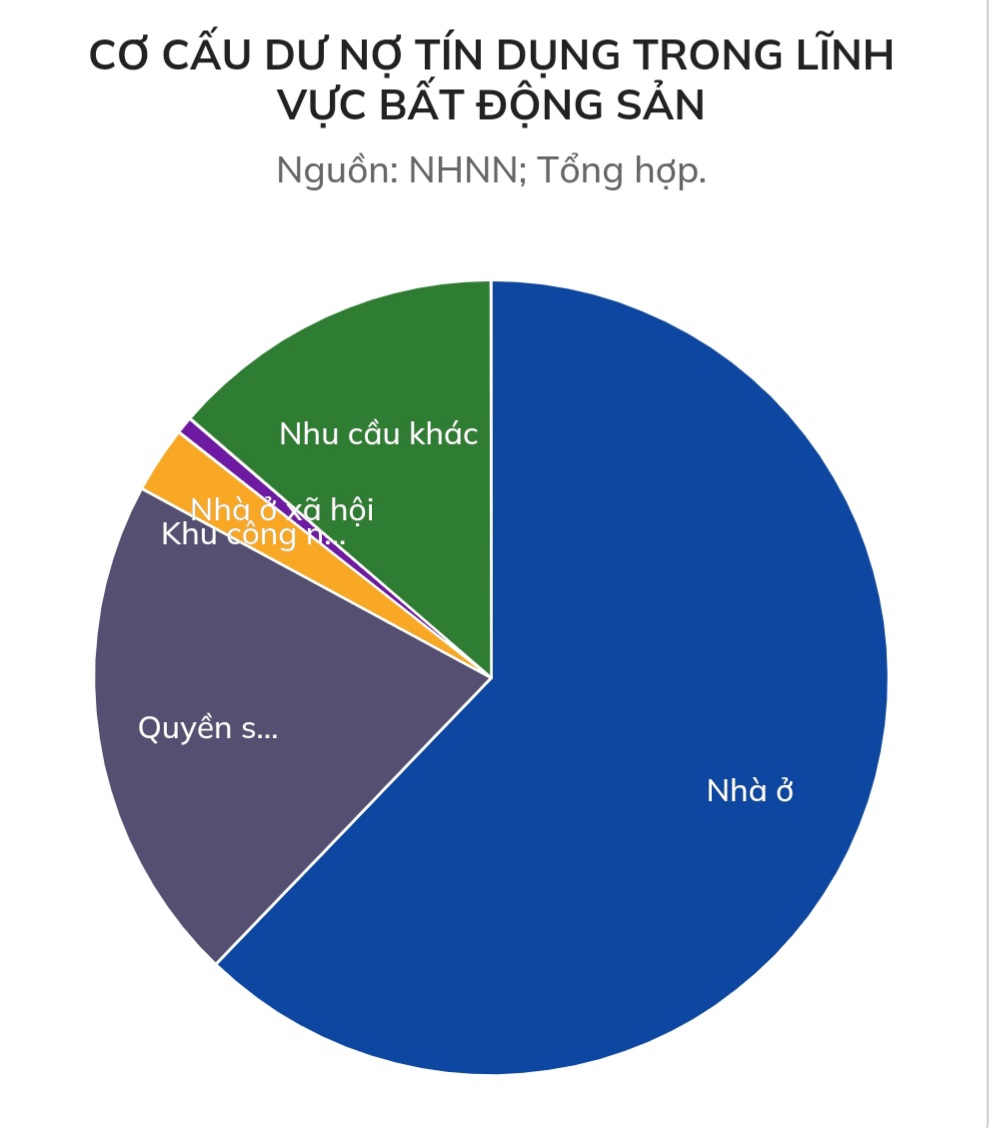

Nếu chia theo phân khúc, dư nợ tín dụng cho nhu cầu nhà ở chiếm 62,2%, quyền sử dụng đất chiếm 20,7%, khu công nghiệp và khu chế xuất 2,7%, nhà ở xã hội 0,7% và các lĩnh vực khác là 13,7%.

Chia sẻ về vấn đề room tín dụng cho lĩnh vực bất động sản, Phó Thống đốc Đào Minh Tú cho biết room tín dụng vẫn là một công cụ quản lý cần thiết của NHNN. Công cụ này vẫn đang phát huy hiệu quả trong điều kiện quản lý của ngành ngân hàng với mục tiêu cao nhất là kiểm soát lạm phát, ổn định kinh tế vĩ mô.

Năm 2022, chỉ số room tín dụng đến cuối năm cho thấy nhu cầu vốn của nền kinh tế đã gần đáp ứng phù hợp với mục tiêu kiểm soát lạm phát, cũng như nhu cầu vốn kỳ vọng cho tất cả lĩnh vực chứ không riêng lĩnh vực bất động.

Ở thời điểm nhiều doanh nghiệp đề nghị nới room tín dụng thì thực tế các ngân hàng vẫn chưa hết room. Đến cuối năm 2022, khi gần hết room, NHNN đã quyết định nới thêm 1,5-2% hạn mức tăng trưởng, nhưng thực tế hệ thống cũng không dùng hết mức tăng thêm này.

“Điều này cho thấy nhu cầu tín dụng thực tế của nền kinh tế so với dự báo NHNN đưa ra đầu năm cũng không có nhiều sai số và nhu cầu vốn của nền kinh tế vẫn được đáp ứng đủ”, ông Tú nói.

Về room tín dụng năm 2023 Phó Thống đốc Đào Minh Tú cho biết định hướng của NHNN là tăng khoảng 14-15%. Trong số này, không có room cho các lĩnh vực ngành kinh tế cụ thể và chỉ có room chung đặt ra để định hướng điều hành chính sách tiền tệ, phù hợp với thực trạng của thị trường, đảm bảo mục tiêu kiểm soát lạm phát, hỗ trợ tăng trưởng kinh tế.

“Đầu năm không ngân hàng nào thiếu room, nên hiện tại nếu doanh nghiệp không vay được vốn không phải câu chuyện của room tín dụng”, ông Tú cho biết.

Chia sẻ về hoạt động cho vay lĩnh vực bất động sản hiện nay, ông Nguyễn Thanh Tùng, Tổng giám đốc Vietcombank cho biết đến cuối năm 2022, dư nợ cho vay bất động sản chiếm trên 20% tổng dư nợ tín dụng của ngân hàng, số này bao gồm cả tín dụng cho vay kinh doanh bất động sản và khách hàng cá nhân vay mua nhà, đất. So với năm 2021, tín dụng bất động sản của Vietcombank tăng 17%.

Tổng giám đốc Vietcombank cho biết trong mọi thời điểm của năm 2022, ngân hàng không thiếu room cho doanh nghiệp bất động sản có dự án khả thi theo quy định của ngân hàng, cũng như nhu cầu của người dân với mục đích mua bất động sản để sử dụng.

Hiện Vietcombank cũng chia dư nợ tín dụng bất động sản theo đối tượng với dư nợ cho vay người dân mua nhà, đất chiếm 90%, còn lại 10% là dư nợ của doanh nghiệp kinh doanh bất động sản.

Ông Tùng cho biết, năm 2023, Vietcombank vẫn có định hướng tiếp tục tăng trưởng tín dụng trong lĩnh vực bất động sản. Trong đó ngân hàng sẽ tập trung cho vay vào một số phân khúc như bất động sản khu công nghiệp, khu chế xuất; khu du lịch, nghỉ dưỡng; văn phòng cho thuê, trung tâm thương mại… đây là các ngành nghề đang ghi nhận tăng trưởng cao và phục hồi tích cực sau dịch Covid-19.

“Trong phân khúc nhà ở, các chủ đầu tư bất động sản lớn, có uy tín, có chất lượng tài sản tốt vẫn được ngân hàng áp dụng các ưu đãi về chính sách cho vay, lãi suất. Với cá nhân mua nhà, ngân hàng cũng hướng dòng vốn tín dụng vào việc mua để tự sử dụng và thắt chặt phân khúc nhà ở cao cấp”, ông Tùng nói.

Tìm giải pháp cho doanh nghiệp, cá nhân tiếp cận nguồn vốn

Chia sẻ về khó khăn trong việc cấp tín dụng cho lĩnh vực bất động sản, Tổng giám đốc Vietcombank cho biết ngân hàng cũng gặp nhiều khó khăn, đặc biệt trong vấn đề thay đổi thủ tục pháp lý và các chính sách, quy định liên quan lĩnh vực bất động sản các thời kỳ.

Có trường hợp ngân hàng cấp tín dụng xong thì chủ đầu tư bị thay đổi về hồ sơ pháp lý, giấy phép dự án. Điều này không chỉ ảnh hưởng đến doanh nghiệp bất động sản mà tác động tới cả ngân hàng cấp tín dụng. Do đó, khi thẩm định dự án, ngân hàng cũng phải đưa ra các quy định chặt chẽ hơn.

Với cá nhân vay mua nhà, do mặt bằng giá nhà so với thu nhập của cá nhân vẫn ở mức cao, nên khi ngân hàng cho vay phải thận trọng trong việc xác minh nguồn trả nợ của khách hàng.

Ông Nguyễn Thanh Tùng cho biết thêm, thời gian qua các doanh nghiệp bất động sản gặp khó trong việc huy động vốn trái phiếu, nên áp lực nguồn vốn lại dồn vào kênh tín dụng ngân hàng. Trong khi nhu cầu vốn của các doanh nghiệp bất động sản chủ yếu mang tính dài hạn, vốn tín dụng của các ngân hàng lại mang tính chất ngắn hạn và phải đáp ứng tỷ lệ an toàn theo quy định. Do đó, ông Tùng kiến nghị các cơ quan quản lý cần hỗ trợ, tìm giải pháp tháo gỡ cho thị trường trái phiếu doanh nghiệp phát triển lành mạnh để hỗ trợ dòng vốn tín dụng từ ngân hàng.

Trong vấn đề lãi suất, lãnh đạo Vietcombank cho biết, năm 2023 ngân hàng sẽ tiếp tục chủ trương tiết giảm chi phí, giảm lãi suất cho vay với người dân, doanh nghiệp.

“Trước cuộc họp này, ban lãnh đạo Vietcombank cũng đã họp bàn để tìm giải pháp tiếp tục giảm lãi suất huy động, từ đó có dư địa giảm lãi suất cho vay thời gian tới, trong đó có lĩnh vực bất động sản”, ông Tùng nói thêm.

Thông tin tại hội nghị, bà Hà Thu Giang – Vụ trưởng Vụ tín dụng các ngành kinh tế NHNN cho biết, trong thời gian tới, để tháo gỡ khó khăn, vướng mắc cho doanh nghiệp bất động sản, tổ chức, cá nhân khi tiếp cận vốn tín dụng ngân hàng, NHNN sẽ tiếp tục điều hành chính sách tiền tệ linh hoạt, hiệu quả, phối hợp đồng bộ với chính sách tài khóa và các chính sách kinh tế vĩ mô khác. Từ đó, góp phần ổn định kinh tế vĩ mô, hỗ trợ tăng trưởng kinh tế, tạo điều kiện cho các ngành, lĩnh vực kinh tế trong đó có lĩnh vực bất động sản tăng trưởng, phát triển ổn định, bền vững.

Cơ quan quản lý tiền tệ cũng sẽ hoàn thiện khung khổ pháp luật tín dụng và hoạt động ngân hàng phù hợp với tình hình thực tiễn để tạo điều kiện thuận lợi cho người dân và doanh nghiệp trong tiếp cận tín dụng trong đó có lĩnh vực bất động sản.

Đồng thời, tiếp tục chỉ đạo các tổ chức tín dụng tăng trưởng tín dụng an toàn, hiệu quả, đảm bảo cung ứng vốn cho nền kinh tế trong đó có lĩnh vực bất động sản. Tập trung nguồn vốn tín dụng vào các dự án, phương án vay vốn khả thi, đảm bảo tính pháp lý, các dự án có khả năng hoàn thành, sớm đi vào sử dụng, có khả năng tiêu thụ tốt, trả nợ vay đầy đủ và đúng hạn, đáp ứng nhu cầu thực về nhà ở.

“Có thể thấy hiện nay các tổ chức tín dụng vẫn cấp tín dụng cho lĩnh vực bất động sản với mức tăng trưởng cao và đang có dư nợ lớn. Trong đó, các dự án, phương án vay vốn khả thi vẫn được tổ chức tín dụng cho vay theo đúng quy định”, bà Giang cho biết.