Với mức cung bất động sản hạn chế, mức cầu thực tương đối cao và cung – cầu này sẽ được hỗ trợ trong năm 2023 thì lạm phát cao hơn rất khó gây ra sự đổ vỡ của ngành bất động sản mà thị trường sẽ điều chỉnh xuống mức hợp lý hơn.

*******

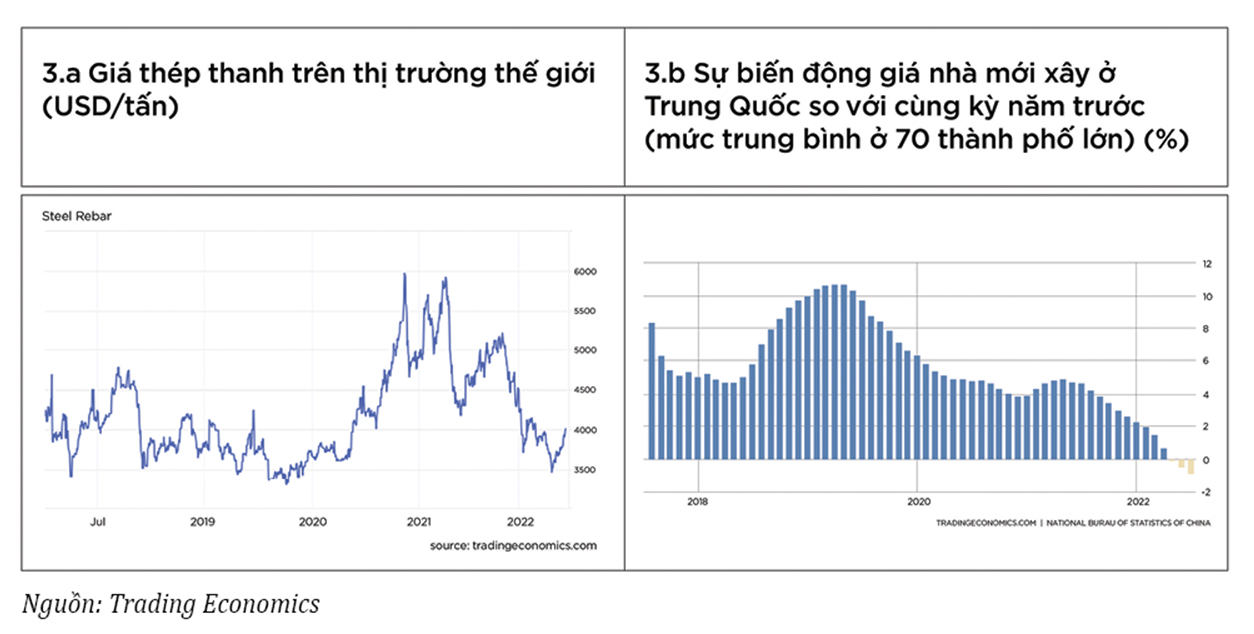

Nhân tố lạm phát rất cao ở Mỹ và EU vốn là nguyên nhân khiến Cục Dự trữ Liên bang Mỹ (FED) tăng lãi suất song mức lo ngại đang giảm dần. Việc Mỹ dự kiến tăng lãi suất lên cao kỷ lục (trên 5%) có khả năng diễn ra sớm nhất trong 3 quý đầu của năm 2023 buộc Ngân hàng Nhà nước Việt Nam phải có phản ứng thích hợp để không tăng lãi suất điều hành quá mức làm bóp nghẹt nền kinh tế nói chung và thị trường bất động sản nói riêng.

Bất động sản và thị trường bất động sản có tầm quan trọng trong cuộc sống của con người và nền kinh tế. Phát triển bất động sản được coi là có tác động rất mạnh, lan tỏa nhanh trong nội ngành và liên sang rất nhiều ngành khác, qua đó, thúc đẩy nhanh tăng trưởng việc làm, thu nhập và GDP.

Tuy nhiên, việc đầu tư và quản lý đầu tư bất động sản nhà ở không hiệu quả có thể gây ra nhiều rủi ro khác nhau cho chính doanh nghiệp, ngân hàng thương mại và cả hệ thống tài chính, nền kinh tế. Nhiều cuộc khủng hoảng trong lịch sử nhân loại, nhất là cuộc khủng hoảng tiền tệ Đông Á năm 1997 – 1998, khủng hoảng tài chính toàn cầu 2007 – 2008 (xuất phát từ Mỹ) và bất ổn nghiêm trọng trên thị trường bất động sản Trung Quốc hiện nay đã cho thấy những hậu quả nghiêm trọng của sự yếu kém trong chính sách, quản lý thị trường, đầu tư bất động sản.

Với sự “giúp sức” của các yếu kém cơ cấu kinh tế khác, sự yếu kém trong quản lý chính sách đầu tư bất động sản chính là những nguyên nhân cốt yếu gây nên sự khủng hoảng của thị trường bất động sản rồi lan sang hệ thống tài chính, để lại nhiều thiệt hại “đớn đau” cho nền kinh tế.

Tại Việt Nam, từ quý đầu năm 2022, thị trường bất động sản bắt đầu gặp khó khăn, nhất là sau khi một số doanh nghiệp lớn bị xử lý sai phạm liên quan đến chứng khoán và phát hành trái phiếu và khi Ngân hàng Trung ương Mỹ (FED) tăng mạnh lãi suất liên tục, cùng với đó Ngân hàng Nhà nước Việt Nam (NHNN) hạn chế tín dụng bất động sản và Bộ Tài chính siết chặt việc phát hành trái phiếu bất động sản riêng lẻ. Đến nay, một số phân khúc bất động sản vẫn giữ mức giá tương đối tốt, trong khi một số phân khúc bất động sản bắt đầu xuất hiện sự trầm lắng và giảm giá mạnh. Cuối năm 2022, Ngân hàng Nhà nước đã nới room tín dụng và Nghị định 65/2022/NĐ-CP quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế đang được sửa đổi để tăng nguồn cung và cầu đối với trái phiếu doanh nghiệp.

Ngày 14/12/2022, FED tăng lãi suất dù lạm phát hàng hóa ở Mỹ đã có dấu hiệu giảm. Tuy nhiên, FED dự kiến tăng lãi suất lên mức kỷ lục từ năm 2009 tới nay. Điều này đặt ra câu hỏi về triển vọng thị trường bất động sản Việt Nam trong thời gian tới sẽ ra sao khi mà thị trường này nhìn chung đang trong giai đoạn bắt đầu khó khăn? Nói cách khác, lạm phát có là “thiên nga đen” (yếu tố rất hiếm) gây khủng hoảng cho ngành bất động sản Việt Nam năm 2023 và những năm tới không? Bài viết này mục đích giải đáp phần nào câu hỏi này.

1. Tổng quan tình hình lạm phát thế giới năm 2022

Trước khi khủng hoảng Nga – Ucraina nổ ra, những yếu tố chủ chốt cho lạm phát toàn cầu tăng vọt đã bắt đầu hình thành. Từ giữa năm 2021, cuộc khủng hoảng năng lượng mang màu sắc chính trị giữa Nga – EU (nhất là tranh chấp về hình thức thanh toán và ấn định khí đốt), Trung Quốc – Úc (liên quan đến than đá) đã bùng phát khiến mức giá năng lượng (dầu, khí, than) tăng mạnh, làm gãy đà tiến trình phi carbon hóa/tăng trưởng xanh (có phần do biến đổi khí hậu) vốn được phát động rất mạnh ở EU. Song hành với đó, cũng chừng giữa năm 2021, giá dầu thô cũng tiếp đà tăng mạnh về giá, vốn được kích hoạt mạnh từ việc phục hồi mạnh mẽ của nhiều nước kiểm soát tốt đại dịch Covid-19 và bắt đầu dần mở cửa nền kinh tế.

Cũng từ giữa năm 2021, một nhân tố chủ yếu khác làm tăng giá hàng hóa và dịch vụ là giá cả vận tải đường biển tăng mạnh phần lớn do sự đứt gãy chuỗi cung ứng, tắc nghẽn các hoạt động logistics trong và sau đại dịch; hệ quả của việc cầu tiêu dùng, sản xuất phục hồi mạnh mẽ và không đồng đều giữa các nước sau đại dịch Covid-19; cũng như do sự kiên định theo đuổi chính sách “Zero Covid” của Trung Quốc).

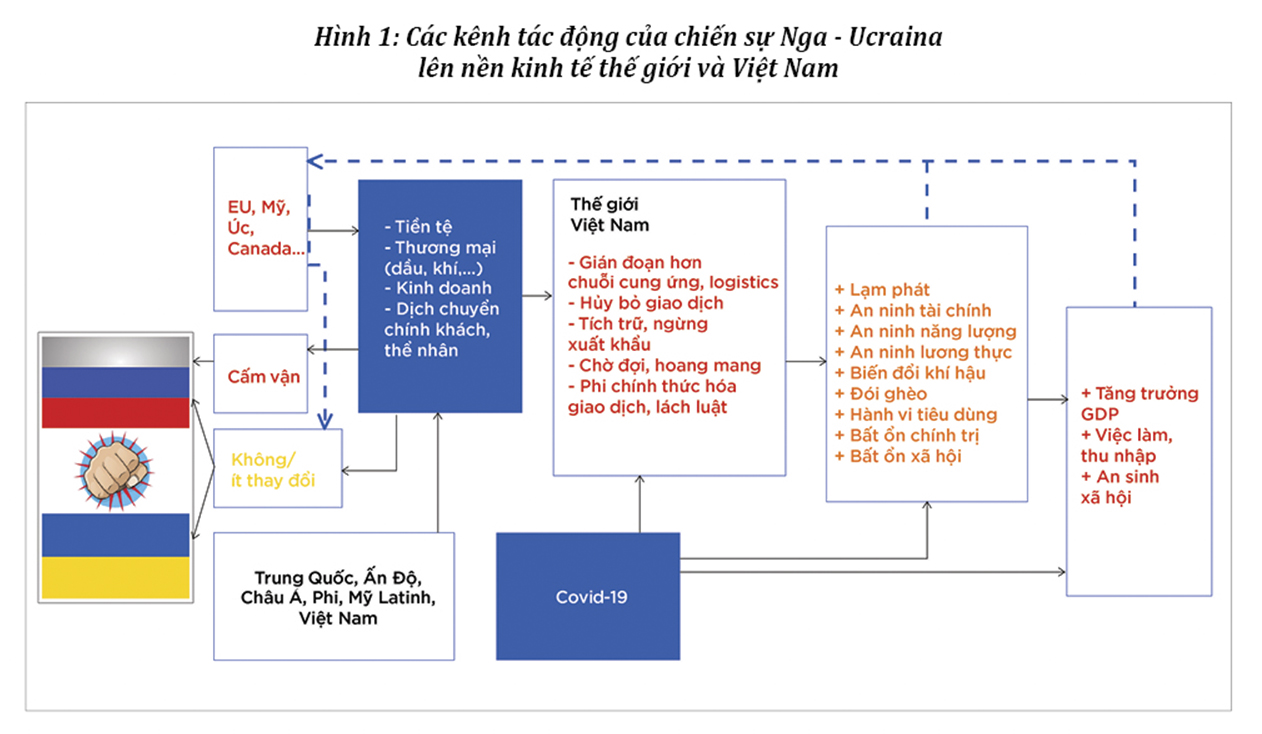

Đặc biệt, mức giá cả và chi phí vận chuyển phần lớn hàng hóa toàn cầu tăng vọt được kích hoạt mạnh mẽ bởi chiến sự Nga – Ucraina nổ ra từ ngày 24/2/2022, có tác động sâu rộng, đa chiều và với nhiều mức độ khác nhau lên các nền kinh tế, nhất là những nước cấm vận/chống Nga và phụ thuộc nhiều vào nguồn nhiên liệu, nguyên liệu đầu vào sản xuất và các hàng hóa đặc thù khác (Hình 1).

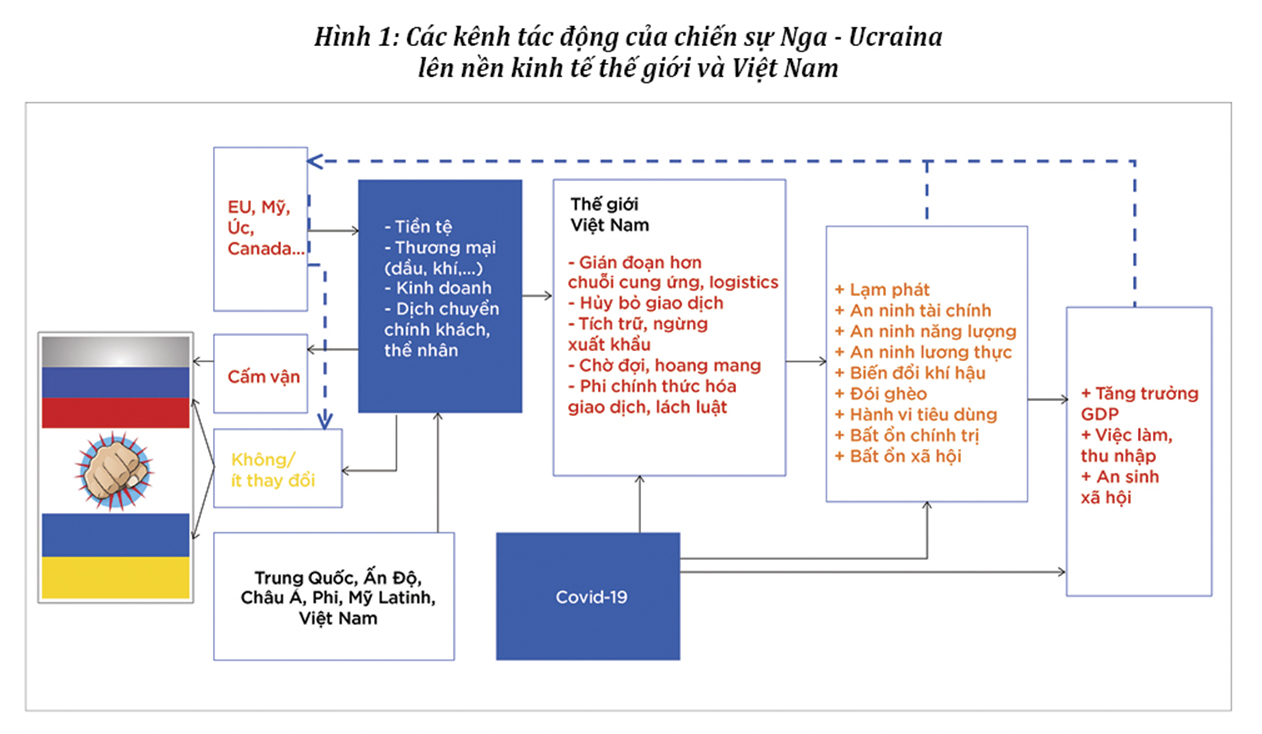

Đáng chú ý, nhiều nước là thành viên EU/NATO, nhất là Mỹ cấm vận Nga (đến nay hơn 11 nghìn biện pháp), là nhân tố trọng yếu khiến mức lạm phát tăng vọt kỷ lục trong nhiều thập niên qua, đặc biệt là ở các đối tác kinh tế chủ chốt của Việt Nam như Mỹ, EU và Nhật Bản (xem Hình 2). Tuy nhiên, cần lưu ý là mức lạm phát rất cao ở các nước phát triển còn do việc các nước đưa ra những gói kích thích tài khóa – tiền tệ khổng lồ nhằm cứu trợ và phục hồi nền kinh tế trong và sau đại dịch, nhất là Mỹ.

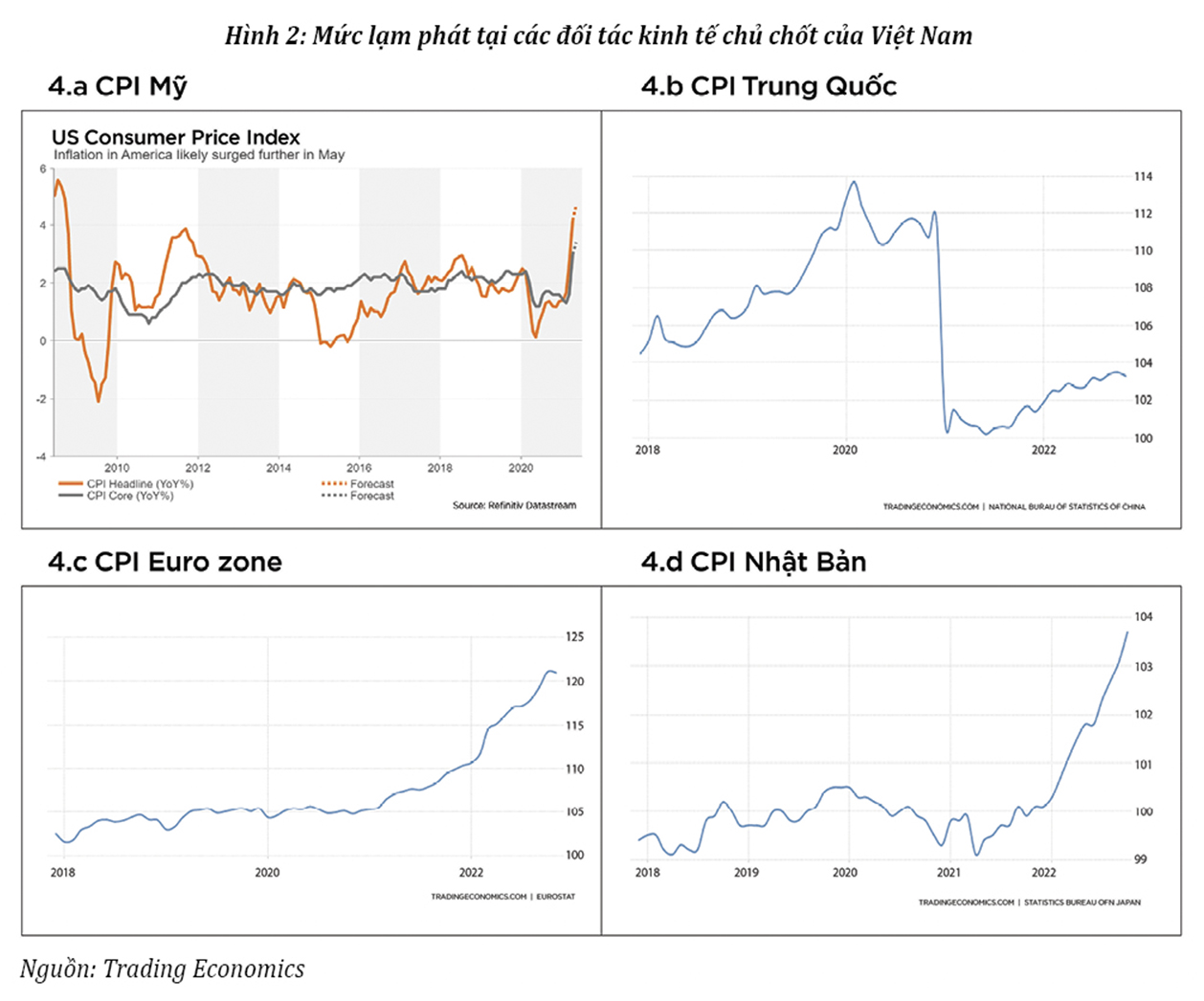

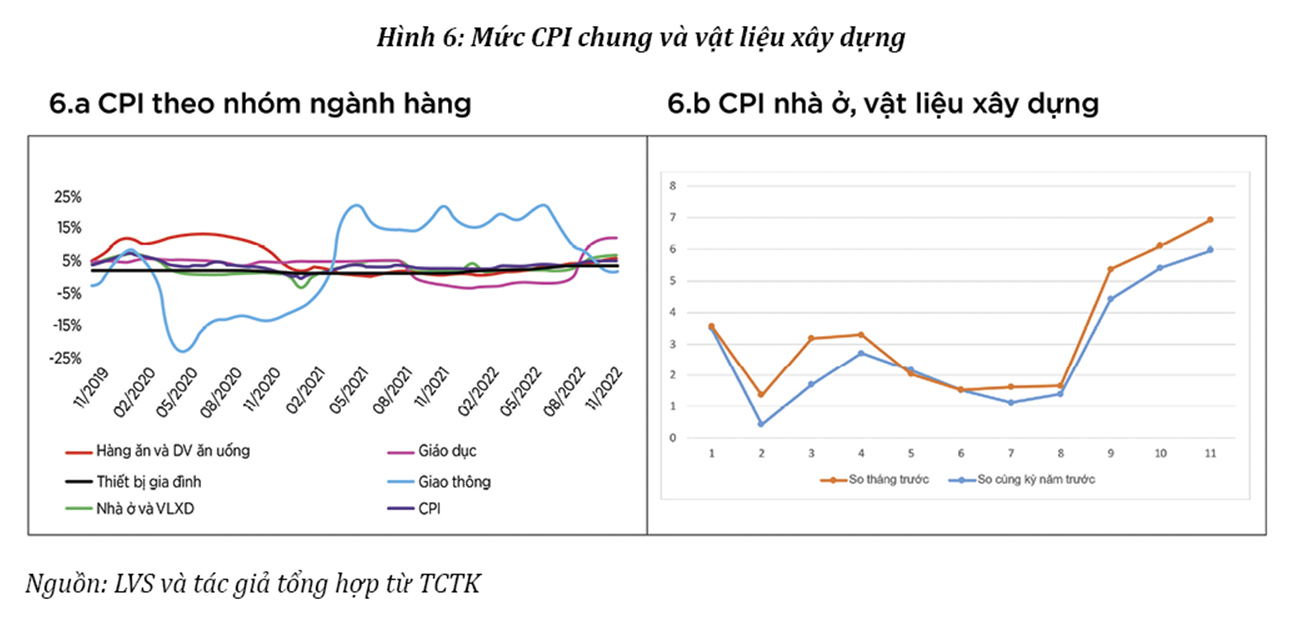

Cũng như hầu hết các ngành kinh tế khác, ngành bất động sản và ngành liên quan (khoảng 45 ngành ở Việt Nam) chịu ảnh hưởng nặng nề, nhất là từ sự tăng vọt trong giá xăng dầu, xi măng và nhiều vật liệu xây dựng khác. Tuy nhiên, so với đỉnh điểm trong những tháng cuối năm 2020 và đầu năm 2021, từ đầu năm 2022, giá thép thanh đã giảm rất mạnh, về gần tới mức giá trước khi đại dịch nổ ra. Nguyên nhân trọng yếu của tình trạng này là do bong bóng thị trường bất động sản Trung Quốc xì hơi cũng như chính sách giãn cách xã hội nhằm phòng chống Covid-19 của nước này (Hình 3a, 3b). Tuy nhiên, ở hầu hết các nước trên thế giới, trong đó có Việt Nam, giá bất động sản đã tăng cao kể cả trong và sau đại dịch, điều này về tổng thể, tác động lên mức lạm phát chung.

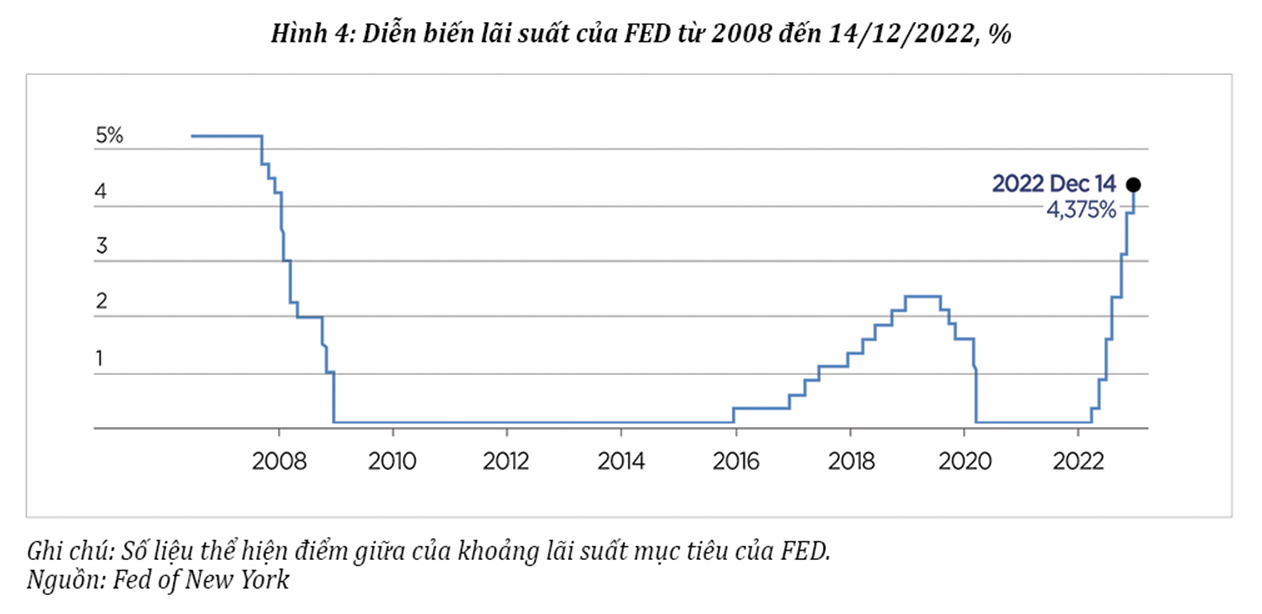

Trước bối cảnh lạm phát tăng vọt trong nhiều thập niên, nhiều nước, trước hết là Mỹ đã siết chặt chính sách tiền tệ, đặc biệt là tăng lãi suất 7 lần, trong đó có 4 lần liên tiếp tăng tới 75 điểm cơ bản, đưa mức lãi suất đến tháng 14/12/2022 lên đến 4,375% (Hình 4) (giữa 4,25 – 4,5%) – mức cao kỷ lục từ năm 2008 đến nay.

Đáng lưu ý, mức tăng 50 điểm % diễn ra trong bối cảnh mức lạm phát hàng hóa đã giảm. Tuy nhiên, việc giá cả một số dịch vụ vẫn còn tăng, chưa có dấu hiệu giảm bền vững nên việc tăng nhẹ ngày 14/12 hơn so với trước đó thể hiện sự cương quyết giữ lạm phát ở mức thấp là rất cao và kiên định bất chấp nền kinh tế có những dấu hiệu suy thoái tăng trưởng GDP.

2. Tổng quan tình hình lạm phát ở Việt Nam

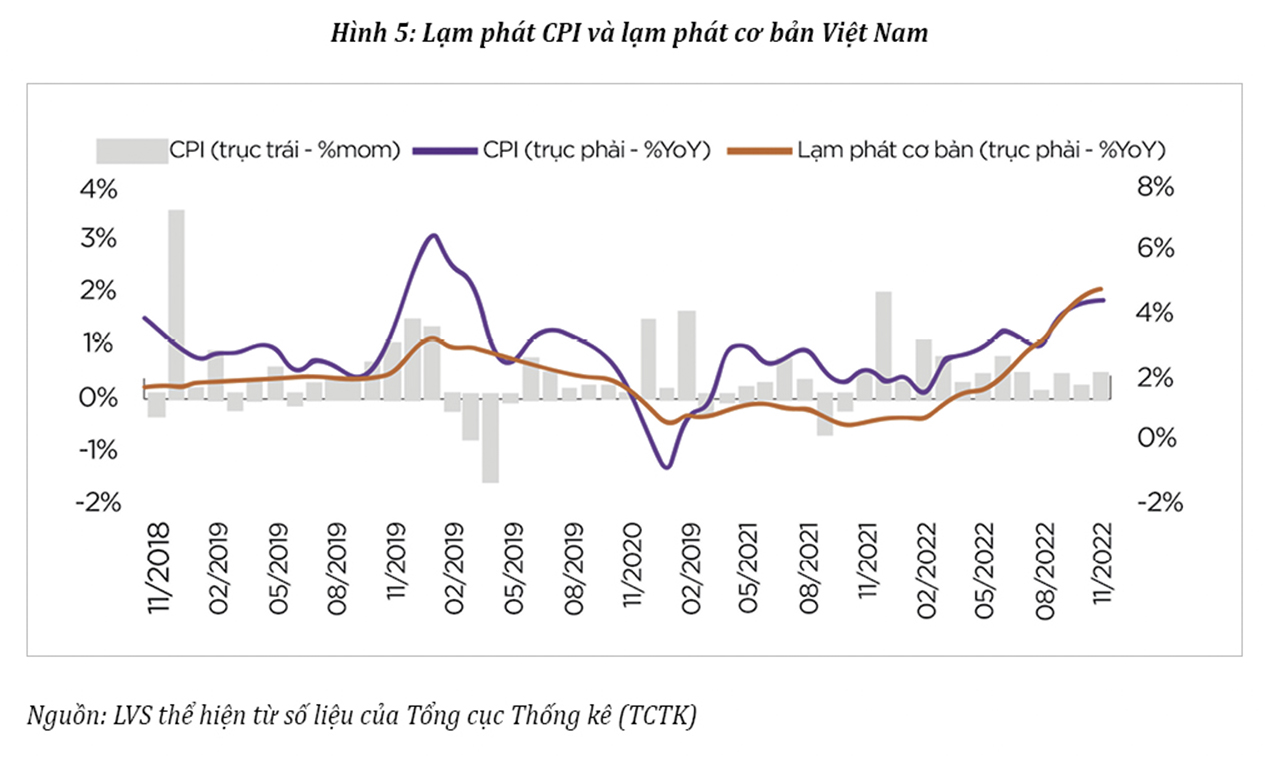

Theo xu hướng chung, mức lạm phát CPI của Việt Nam cũng có xu hướng tăng rõ rệt trong năm 2022. Mức CPI tháng 11/2022 so với cùng kỳ năm trước tăng 4,37%, trung bình cả năm ước 3,4%. Mức lạm phát này là cao hơn mức cả năm 2021 là 1,84%, 2020: 3,23% và 2019: 2,19%. Đáng lưu ý, mức lạm phát cơ bản (không tính 16 nhóm hàng lương thực, thực phẩm tươi sống, năng lượng và giá do Nhà nước quản lý) nhìn chung thấp hơn nhiều, riêng tháng 11/2022 mức lạm phát này cao hơn CPI chung chủ yếu do giá hàng hóa/dịch vụ giáo dục tăng (Hình 5).

“Tội đồ” lớn nhất làm tăng CPI ở Việt Nam là giá cả giao thông, chủ yếu liên quan đến giá năng lượng (xăng, dầu) tăng mạnh, tuy nhiên, từ tháng 7/2022 giá xăng dầu đã giảm mạnh.

Mức lạm phát ở Việt Nam tương đối thấp so với nhiều nước khác trên thế giới, nhất là châu Âu, Mỹ chủ yếu do: (1) Ít chịu tác động từ chiến sự Nga – Ucraina lên các nhóm hàng hóa chính như lương thực (gạo tăng giá thấp hơn lúa mỳ chừng 20 – 25% (Nga, Ucraina là các nhà cung cấp chính) và thịt lợn tăng giá ít hơn thịt bò (đây là những mặt hàng Việt Nam có mức sản xuất, dự trữ dồi dào); (2) ít sử dụng gaz cho tiêu dùng và sản xuất hơn so với các nước phát triển châu Âu, Mỹ, Nhật Bản); (3) một số mặt hàng do Nhà nước điều tiết để giữ giá (không tăng), thậm chí bù giá trong bối cảnh mức giá nhiều mặt hàng tăng; (4) Trung Quốc là đối tác thương mại lớn nhất gặp khó khăn do tác động của Covid-19 nên mức giá không bị tăng cao, thêm vào đó, là nước gần kề nên vấn đề tăng giá, đứt gãy dịch vụ logistics ít tác động so với các đối tác khác; (5) các chuỗi cung ứng của Việt Nam ít bị đứt gãy, ngoại trừ bị gián đoạn ở một vài mặt hàng (ví dụ, chip cho xe máy Honda Vision); (6) Việt Nam đang trong giai đoạn thực thi các gói chính sách phục hồi kinh tế, do vậy mức lãi suất tương đối thấp từ năm 2020 đến tháng 10/2022 và chỉ bắt đầu tăng lãi suất từ tháng 11/2022), trong khi đó chi tiêu công được giải ngân tương đối thấp cùng với tình trạng một số phân khúc thị trường bất động sản trầm lắng nên ít/chậm tác động lên lạm phát.

Thị trường bất động sản trầm lắng có phần do mức CPI của nhóm nhà ở và vật liệu xây dựng tăng tương đối cao và đều, lên đến 5,96% tháng 11/2022, do giá vật liệu bảo dưỡng nhà ở và nhà ở thuê tăng.

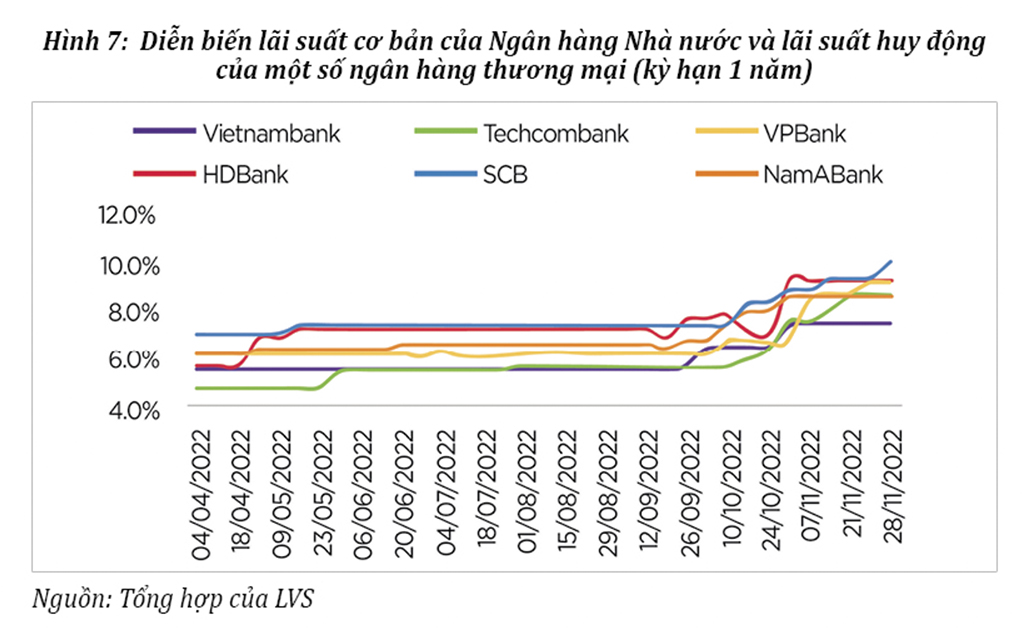

Việc FED tăng lãi suất lên mức cao có tác động sâu rộng lên nền kinh tế toàn cầu, trước hết buộc ngân hàng trung ương nhiều nước (ngoại trừ Trung Quốc) phải tăng lãi suất điều hành, khiến mức lãi suất thương mại tăng theo. Tuy muộn hơn FED vì bối cảnh kinh tế, tiền tệ ở Việt Nam khác với hầu hết các nước, NHNN cũng đã 2 lần tăng lãi suất (xem thêm Hình 7): Lần 1 vào ngày 22/9/2022 tăng lãi suất điều hành, với lãi suất tái cấp vốn từ 4% tăng lên 5% và lãi suất chiết khấu từ 2,5% tăng lên 3,5%, lần 2 ngày 25/10/2022 (tăng lãi suất tái cấp vốn từ 5,0%/năm lên 6,0%/năm; lãi suất tái chiết khấu từ 3,5%/năm lên 4,5%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với TCTD từ 6,0%/năm lên 7,0%/năm).

3. Liệu sắp tới lạm phát có là “thiên nga đen” đối với thị trường bất động sản Việt Nam?

Tình hình phát triển của thị trường Việt Nam từ năm 2023 chịu ảnh hưởng của các nhân tố tiêu cực như sau:

3.1. Yếu tố vĩ mô chung

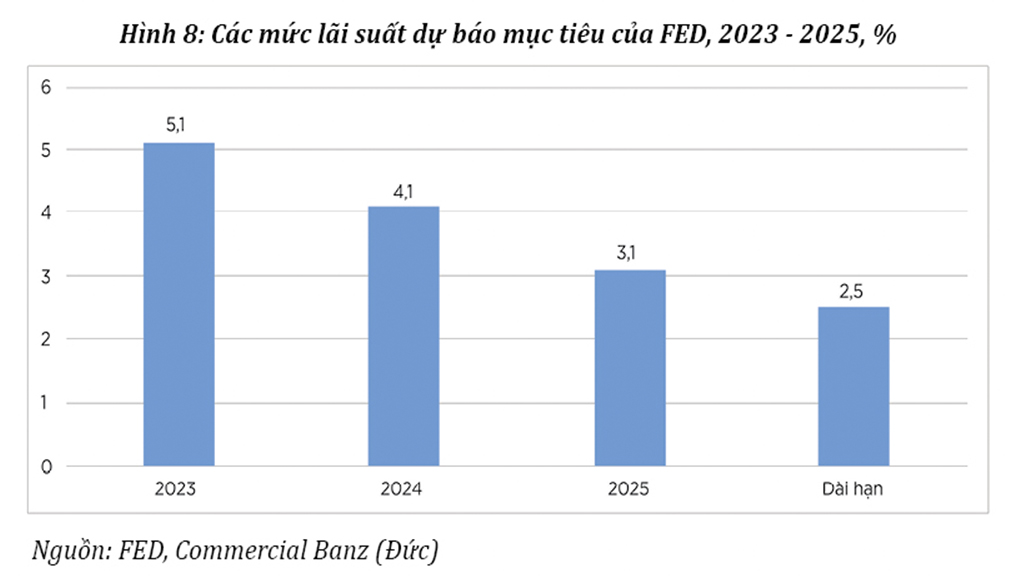

Từ năm 2023, mức lạm phát toàn cầu nói chung và ở Việt Nam nói riêng chịu nhiều tác động khác nhau. Yếu tố tiền tệ chủ chốt gây nên lạm phát và tác động đến sự phát triển của thị trường bất động sản Việt Nam xuất phát từ Mỹ, trước hết là mức lãi suất điều hành của FED. Theo dự báo của một số ngân hàng quốc tế, rủi ro lạm phát vẫn còn khá hiện hữu, năm 2023, FED sẽ tăng lãi suất điều hành lên khoảng 5,1% (tăng trong khoảng 5,0 – 5,25%) cho đến cuối năm. Đây là mức tăng kỷ lục kể từ 2009. Mức lãi suất được dự báo giảm xuống còn trung bình 4,1% từ năm 2024 và 3,1% năm 2025 và dài hạn khoảng 2,5% (Hình 8). Trên nguyên tắc, FED sẽ cố gắng hạ mức xuống cho đến chỉ còn mức 2%.

Như vậy, đến cuối năm 2023, mức lãi suất của FED có thể sẽ đạt đỉnh kể từ năm 2009. Tuy nhiên, theo tác giả, trong bối cảnh mức độ tác động của nhiều yếu tố làm tăng lạm phát hàng hóa ở Mỹ gần đây (như giá dầu, khí khó có thể tăng trở lại với mức tăng như trước chiến sự, trừ khi xung đột leo thang nhanh hơn, nhất là khi một bên/Nga sử dụng bom hạt nhân chiến thuật (quy mô nhỏ)) đã giảm dần và dễ dự báo hơn. Trong khi đó, những nhân tố làm tăng lạm phát dịch vụ cũng sẽ giảm khi nền kinh tế đã xuất hiện rõ hơn một số dấu hiệu suy giảm tăng trưởng, nhất là tháng đầu năm mới 2023, có thể FED sẽ không tăng lãi suất đến mức 5,25%. Với bất kỳ trường hợp nào, mức lãi suất của FED có khả năng rất cao là đạt đỉnh trong năm 2023 kể từ năm 2009 (tương đương mức của năm 2008). Điều này tạo áp lực cho nhiều nước, trong đó có Việt Nam phải tăng lãi suất.

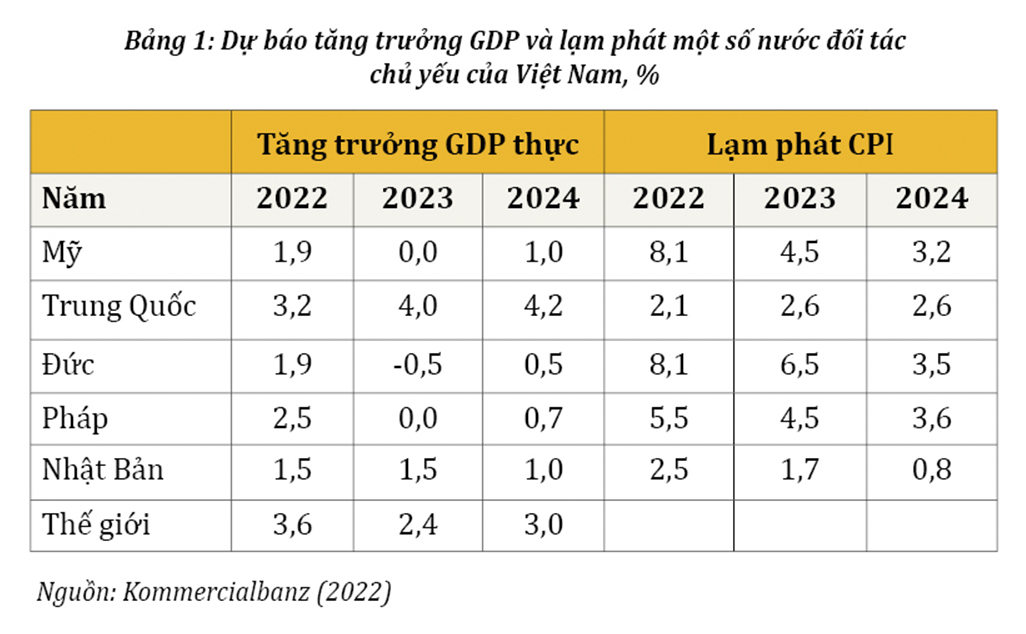

Tuy nhiên mức tăng lãi suất điều hành của Việt Nam có lẽ và nên không nhiều so với mức tăng cuả FED vì các điều kiện trong nước và quốc tế. Xét yếu tố quốc tế, như đã nêu, có nhiều nhân tố khiến tác động của lạm phát từ chiến sự Nga – Ucraina lên nền kinh tế Việt Nam là yếu hơn nhiều so với các nước khác. Các nước trên thế giới, kể cả các đối tác kinh tế của Việt Nam cũng dự báo là có mức lạm phát giảm từ năm 2023 (Bảng 1). Lưu ý là xu hướng tại Trung Quốc được dự báo là ngược lại. GDP và lạm phát của nước này có thể tăng dần chủ yếu do nước này đang thúc đẩy hồi phục thị trường bất động sản và mở cửa trở lại nền kinh tế, từ bỏ chính sách “Zero Covid”.

Về yếu tố trong nước, với những dấu hiệu yếu đi của nền kinh tế và đà phục hồi giảm đi (thể hiện rõ nhất qua chỉ số quản trị mua hàng (MPI)) và những khó khăn về thanh khoản của ngân hàng, doanh nghiệp và người dân, nhất là bất động sản thì NHNN khó có thể tiếp tục tăng quá mức lãi suất. Việc NHNN nới room tín dụng lên 1 – 1,5 điểm % gần đây giúp cải thiện thêm thanh khoản cho đầu tư, tiêu dùng và xoa dịu những căng thẳng trên thị trường bất động sản. Lưu ý, mức tăng tín dụng xuất khẩu trong bối cảnh nhiều nước đối tác dự báo sẽ suy giảm sâu hơn về tăng trưởng GDP (cầu nhập khẩu), thậm chí suy thoái từ năm 2023 (Bảng 1). Điều này cũng khiến Chính phủ không thể không tăng hỗ trợ doanh nghiệp thông qua lãi suất.

Bên cạnh đó, mức suy thoái (GDP giảm 2 quý liên tiếp)/suy giảm sắp tới ở một số nước có thể diễn ra song có thể không kéo dài như trong cuộc khủng hoảng dầu lửa 1979 – 1980. Lý do là các điều kiện hiện nay khác xa với khủng hoảng kỳ trước: (1) Các nước neo kỳ vọng lạm phát tốt hơn, qua đó giúp điều hành chính sách tiền tệ giúp kiểm soát lạm phát hiệu quả hơn; (2) cơ cấu kinh tế/thị trường lao động linh hoạt hơn (số nước có thỏa thuận tập thể lên đến 4/5 so với mức 1/2 trước kia); (3) hệ thống tài chính đã tương đối tự do hóa, với mức độ giải điều tiết/áp chế tài chính nhỏ hơn nhiều); (4) sự hỗ trợ của công nghệ/kinh tế số; (5) khung chính sách tiền tệ đáng tin cậy hơn; (6) các nước vừa mới kích thích mạnh kinh tế vì đại dịch; (7) đại dịch Covid-19 đã giúp nhiều nước tăng thu nhập khả dụng/tiết kiệm trong nước kể cả phát triển và nhiều nước đang phát triển (hưởng từ gói kích thích tăng trưởng kinh tế và hiệu ứng của cải (giá bất động sản và cổ phiếu tăng), tạo ra đệm tài chính an toàn hơn; và (8) tăng trưởng ít phụ thuộc vào dầu hơn, giúp thoát ra khỏi khủng hoảng dễ hơn.

Triển vọng kinh tế Việt Nam năm 2023 dự báo là khác biệt so với nhiều nước đối tác, cụ thể tăng trưởng GDP giảm và lạm phát tăng. Tăng trưởng GDP giảm chủ yếu là do nền tăng trưởng năm 2022 khá cao (do hồi phục mạnh mẽ sau khi mở cửa nền kinh tế) và tình trạng khó khăn của thị trường bất động sản (liên quan đến 45 ngành hàng) và các nước đối tác chủ yếu là có GDP giảm/suy thoái, ngoại trừ Trung Quốc (tăng cầu nhập khẩu Việt Nam song sự phục hồi có thể làm tăng giá đầu vào sản xuất cho Việt Nam). Yếu tố bên cầu hỗ trợ tăng trưởng là Chính phủ quyết tâm giải ngân lượng lớn vốn đầu tư công (700 ngàn tỷ đồng) và tránh gây đổ vỡ thị trường bất động sản cũng như cải cách thể chế. Nhân tố tích cực khác là lượng vốn FDI vào trong trong xu hướng tăng dần, khá rõ nét về vốn đăng ký lẫn thực hiện. Việc cắt giảm thuế quan lớn hơn nhiều, diện rộng hơn trong các FDI thế hệ mới (nhất là EVFTA) và RCEP, với giá năng lượng, dịch vụ logistics giảm dần giúp tăng xuất khẩu của Việt Nam và bù đắp sự suy giảm/suy thoái ở các nước đối tác. Tác giả dự báo mức tăng GDP Việt Nam năm 2023 đạt 6,5 – 7%.

3.2. Tác động lên thị trường bất động sản

Sự phát triển của thị trường bất động sản Việt Nam từ năm 2023 chịu ảnh hưởng của các nhân tố tác động vào bên cung, bên cầu và cả hai bên.

Bên cung:

Đến tháng 9/2022, tổng cung thị trường bất động sản đạt gần 41.900 sản phẩm, tương đương hương 24% so với năm 2018. Lưu ý là tỷ lệ hấp thụ trung bình chỉ đạt khoảng 43%, riêng trong quý III/2022 chỉ đạt 33,5%, giảm mạnh so với giai đoạn nửa đầu năm; lượng giao dịch giảm hơn 50% so với cùng kỳ năm ngoái. Môt nguyên nhân khiến nguồn cung hạn chế và giá bất động sản tương đối cao nhất là những vướng mắc về pháp lý và giá đầu vào (vật liệu xây dựng, thiết bị, máy móc, nhân công, giá đất, chi phí vốn, chi phí “bôi trơn”…) tăng cao. Riêng trong năm 2022, việc hạn chế tín dụng bất động sản, siết chặt kỷ luật phát hành trái phiếu riêng lẻ đã tác động làm hạn chế nguồn cung. Đặc biệt, một khi luồng vốn cho bất động sản (thông qua vay tín dụng ngân hàng và vay trái phiếu phát hành riêng lẻ) bị siết chặt hơn, hành vi đầu cơ, thổi giá về cơ bản đã và đang bị ngăn chặn hoặc tự dừng. Trong bối cảnh giá bất động sản đang bị chững lại và bắt đầu giảm ở một số phân khúc thị trường, nhất là nhiều khu vực nông thôn, và các vùng ít có tiềm năng về quy hoạch, hành vi “chuyển hòn than đỏ cho người khác” ngày càng hiển hiện, nhất là những dự án có áp lực tài chính cao, nói cách khác, nguồn cung sẽ tăng thêm nếu áp lực trả lãi vay đủ lớn khiến các chủ đầu tư bất động sản phải bán nhiều hơn để trả nợ và thu hồi vốn.

Một trong các nhân tố thúc đẩy nguồn cung bất động sản gia tăng trong thời gian tới là những sửa đổi, bổ sung trong Luật Đất đai, Luật Nhà ở, Luật Kinh doanh bất động sản và các luật, quy định khác, dự kiến sớm nhất có hiệu lực cuối năm 2023 (hiện có khoảng 70% dự án bất động sản bị vướng về mặt pháp lý để triển khai). Nhiều sản phẩm dang dở và nguồn cung mới sẽ đẩy trở lại thị trường, giúp đa dạng hóa nguồn cung và tăng mức độ cạnh tranh trên thị trường. Việc hạn chế nguồn cung cũng là nguyên nhân khiến giá bất động sản hiện vẫn còn tương đối cao ở nhiều khu vực thuộc Hà Nội và TP.HCM. Việc sửa đổi dự kiến Nghị định 65 về điều kiện phát hành trái phiếu doanh nghiệp, trong đó có doanh nghiệp bất động sản cũng giúp tăng nguồn cung ra thị trường. Tuy nhiên, mức giá nguyên vật liệu liên quan đến bất động sản có khả năng giảm (ngoại trừ giá sắt thép có thể tăng do Trung Quốc thúc đẩy thị trường bất động sản và nới lỏng giãn cách phục vụ sản xuất kinh doanh).

Cuối cùng, khả năng NHNN tăng lãi suất dưới tác động của việc FED sẽ tăng thêm lãi suất mạnh trong năm 2023 cũng là nhân tố có thể ảnh hưởng tiêu cực khác nhau tới việc phát triển các dự án (bên cung) cũng như người mua (bên cầu). Tuy nhiên, mức độ tăng và các động thái tiền tệ liên quan cần tiếp tục theo dõi.

Bên cầu:

Các yếu tố ảnh hưởng tới bên cầu (mua) bất động sản bao gồm: (1) Yếu tố tâm lý đợi giá xuống, “chim sợ cành cong”, chờ đợi tình hình rõ ràng hơn mới “xuống tiền” đang và sẽ gia tăng trong năm tới. Bên cạnh đó, chủ trương thúc đẩy mạnh mẽ đầu tư công, kết cấu hạ tầng khiến giá bất động sản liên quan có thể tăng cầu đón đầu đối với những khu vực có quy hoạch; hướng về các sản phẩm có thể khai thác ngay để cho thuê như căn hộ, nhà phố và nhà xưởng cho thuê. Đối với nhà đầu tư, nhóm bất động sản này dễ tiếp cận vốn vay và an toàn trong bối cảnh cung cầu đối với nhà ở đô thị, đất ở chưa thực sự cân bằng, còn nhiều bất định. Ngoài ra, FDI vào bất động sản có thể tiếp tục xu hướng gia tăng gần đây, nhất là thông qua hình thức sáp nhập, hợp nhất và mua lại (M&A). Với việc thực hiện các FTA mới ngày càng hấp dẫn, cầu đầu tư bất động sản công nghiệp cũng tăng do mức giá thuê đất và nhân công ở Việt Nam tương đối hấp dẫn so với nhiều thành viên chính của ASEAN.

Năm 2023, những chỉnh sửa các điều kiện liên quan đến phát hành trái phiếu riêng lẻ (thuộc Nghị định 65) theo hướng hoãn thực thi (1 năm) các điều kiện liên quan đến việc (tái) tăng cung (công ty phát hành) và cầu (nhà đầu tư chứng khoán chuyên nghiệp) và các điều khoản liên quan, nhất là xếp hạng tín nhiệm nhằm giảm áp lực trả nợ, tăng thanh khoản cho các công ty bất động sản. Bên cạnh đó, việc tăng tỷ lệ ký quỹ chứng khoán phái sinh (từ 13% lên 17%) cũng giúp giảm áp lực gây biến động quá mức trên thị trường chứng khoán phái sinh cũng như thị trường cơ sở, qua đó giúp hỗ trợ việc cả việc đầu tư, phát hành trái phiếu bất động sản. Tuy nhiên, hiệu ứng “chim sợ cành cong” sẽ vẫn còn, nhất là đối với các doanh nghiệp ít có/chưa chứng minh được năng lực tài chính/kinh doanh, thiếu công khai minh bạch, trách nhiệm giải trình tài chính – kinh doanh.

3.3. Đánh giá chung

Kinh tế Việt Nam năm 2023 sẽ đạt mức tăng trưởng thấp hơn năm 2022 (6,5 – 7%) chủ yếu do yếu tố kỹ thuật vì năm 2021 tăng trưởng thấp (2,59%), nhất là quý III tăng trưởng âm (-) 6,17%; tuy nhiên, trong năm 2023, các cấu thành tổng cầu dự đoán vẫn góp phần tăng trưởng GDP tương đối cao, cụ thể là tiêu dùng tư nhân, đầu tư toàn xã hội (nhất là đầu tư công, FDI) và thặng dư thương mại. Các yếu tố khó khăn hơn là áp lực phải tiếp tục tăng lãi suất trong năm từ việc FED kiên định tăng tiếp lãi suất lên mức cực đại năm 2023 để chống lạm phát ở Mỹ. Kết quả tăng trưởng GDP và kiểm soát lạm phát của Việt Nam tùy thuộc vào việc NHNN định mức lãi suất điều hành kịp thời, ở mức phù hợp và chính sách tỷ giá hữu hiệu; đồng thời, còn phụ thuộc vào kết quả giải ngân đầu tư công, chính sách tài khóa. Tuy nhiên, không loại trừ khả năng chiến sự Nga – Ucraina căng thẳng đến mức không kiểm soát, khiến mức giá tăng trở lại và gây đứt gãy chuỗi cung ứng và logistics.

Chính sách tiền tệ, nhất là lãi suất và tỷ giá của NHNN trong thời gian tới sẽ tiếp tục chịu ảnh hưởng của chính sách và tình hình kinh tế của các nước đối tác, nhất là Mỹ. Việc năm 2023 Mỹ sẽ tăng lên mức lãi suất kỷ lục từ 2008 đến nay và sự suy giảm/suy thoái kinh tế của nước này và các nước phát triển sẽ có tác động lên chính sách tiền tệ và nền kinh tế của Việt Nam, vừa tạo áp lực tăng lãi suất, vừa giảm lạm phát và ngược lại. Tuy nhiên, khả năng NHNN tăng lãi suất là cao hơn, với mức tăng nhỏ hơn đợt 1 của năm 2022, vừa giúp giảm tác động lên tỷ giá và chiều hướng luồng vốn đầu tư, đồng thời giúp kiềm chế lạm phát từ tăng giá nguyên vật liệu, nhất là nguyên vật liệu xây dựng do Trung Quốc mở cửa nền kinh tế (giả định là Trung Quốc mở cửa an toàn, không phải tái đóng cửa kinh tế) cũng như tác động từ giải ngân gói đầu tư công lớn kỷ lục trong năm 2023.

Trong thời gian tới, nhất là năm 2023, lạm phát ở Việt Nam sẽ tăng, với áp lực các nhân tố bên ngoài tăng, lạm phát trong nước thấp hơn năm trước (ngoại trừ nếu chiến sự Nga – Ucraina leo thang sâu, rộng hơn). Tuy nhiên, việc Trung Quốc mở cửa nền kinh tế, thúc đẩy tăng trưởng kinh tế, đầu tư, thị trường bất động sản phục hồi mạnh mẽ và Việt Nam quyết tâm giải ngân hữu hiệu đầu tư công (700 ngàn tỷ đồng) có tác động lớn hơn lên mức lạm phát, dự báo đưa mức lạm phát CPI lên khoảng 4,5 – 4,7%.

Thị trường bất động sản Việt Nam, đặc biệt là phân khúc nhà ở đầu năm 2023 gặp nhiều khó khăn hơn nửa cuối năm 2022 chủ yếu do các nguồn vốn tín dụng, vay nợ trái phiếu bất động sản bị hạn chế hơn. Hành vi đầu cơ chờ giá lên, nhìn chung đã ngưng lại, thay vào đó là tâm lý nghe ngóng. Việc NHNN nới room tín dụng và dự kiến sửa đổi Nghị định 65 góp phần nhất định trong việc bổ sung nguồn vốn cho lĩnh vực bất động sản và giảm áp lực trả nợ trái phiếu. Mức cầu và cung bất động sản cũng sẽ được hỗ trợ, nâng cao nhờ quyết tâm giải ngân các dự án đầu tư công khắp cả nước cùng việc sửa đổi pháp lý bất động sản và các lĩnh vực liên quan. Tuy nhiên, áp lực tài chính trong điều kiện nguồn cung hạn chế khiến thị trường bất động sản nhà ở điều chỉnh giảm dần, nhất là các dự án ở nông thôn, song không sụp đổ. Trong khi đó phân khúc bất động sản công nghiệp, văn phòng cho thuê nhà và xu hướng các luồng vốn FDI vào bất động sản dự báo tiếp tục tăng. Nhân tố lạm phát rất cao ở Mỹ và EU vốn là nguyên nhân khiến FED tăng lãi suất song mức lo ngại đang giảm dần. Việc Mỹ dự kiến tăng lãi suất lên cao kỷ lục (trên 5%) có khả năng diễn ra sớm nhất trong 3 quý đầu của năm 2023 buộc NHNN phải có phản ứng thích hợp để không tăng lãi suất điều hành quá mức làm bóp nghẹt nền kinh tế nói chung và thị trường bất động sản nói riêng.

Tóm lại, lạm phát cao là nhân tố gây bất ổn cho thế giới năm 2022. Tại Việt Nam, mức lạm phát dự kiến sẽ tăng cao hơn trong năm 2023 (nhất là những tháng cuối năm). Tuy nhiên, với mức cung bất động sản hạn chế, mức cầu thực tương đối cao và cung – cầu này sẽ được hỗ trợ trong năm 2023 thì lạm phát cao hơn rất khó gây ra sự đổ vỡ của ngành bất động sản mà thị trường sẽ điều chỉnh xuống mức hợp lý hơn. Tất nhiên, ở đây, sự thực thi và phản ứng chính sách hữu hiệu của NHNN, Bộ Tài chính, Bộ Kế hoạch và Đầu tư, Bộ Giao thông vận tải có ý nghĩa quan trọng giúp ngành bất động sản “hạ cánh mềm” một cách an toàn, không để lại hệ lụy kinh tế – xã hội lớn.

4. Một số định hướng chính sách

Để ngành bất động sản điều chỉnh an toàn, giảm thiểu tác động tiêu cực từ yếu tố lạm phát, tăng lãi suất, cần lưu tâm đúng mức một số định hướng chính sách chủ yếu sau.

Một là thúc đẩy tăng nguồn cung thông qua sửa đổi khung pháp lý liên quan đến bất động sản theo hướng tránh mâu thuẫn, chồng chéo, thiếu cập nhật (nhất là định mức), chưa đủ chi tiết… Sớm ban hành Nghị định 65 (sửa đổi) nhằm giúp khơi thông nguồn vay nợ tín dụng và trái phiếu doanh nghiệp. Nghiên cứu, hoàn thiện quy định kinh doanh, bảo lãnh đầu tư theo hướng tạo điều kiện tăng cường hợp tác, liên kết doanh nghiệp bất động sản trong nước và nước ngoài, ngân hàng trong bảo lãnh đầu tư, hợp tác và có sự hỗ trợ từ ngân hàng và chính quyền địa phương, điều chỉnh lại dự án trên các phương diện. Qua đó thu hút được nhiều hơn nguồn vốn từ bên ngoài, nhất là FDI, góp phần giải cứu dự án, mà cứu dự án là cứu doanh nghiệp chủ đầu tư và chính ngân hàng đang “ôm” dự án đầu tư đó.

Hai là tăng cầu đầu tư thông qua việc tăng cường công khai, minh bạch về quy hoạch hạ tầng, tình trạng tài chính, tính chất các dự án bất động sản và các công ty phát hành trái phiếu… Nghị định 65 (sửa đổi) cũng góp phần tăng cầu đầu tư trái phiếu. Đẩy nhanh công tác xây dựng hệ thống chỉ số bất động sản theo các phân khúc thị trường và theo các địa phương. Áp dụng các giải pháp số hoá hiện đại, trong gắn kết với phát triển hệ thống quản lý đất đai, nhằm giúp thúc đẩy thị trường minh bạch hơn, thông tin được truyền tải nhanh chóng, chính xác, kịp thời và khách quan hơn, giúp tăng hiệu quả quản lý, quyết định đầu tư, bảo vệ tốt nhà đầu tư, hạn chế các hành vi thao túng, thổi giá, tăng lòng tin của nhà đầu tư và sự phát triển hữu hiệu, lành mạnh của thị trường bất động sản trong bối cảnh mới.

Ba là, chủ động xây dựng kế hoạch chính sách tiền tệ, tài khóa (nhất là đầu tư công) giữa Ngân hàng Nhà nước, Bộ Tài chính, Bộ Kế hoạch và Đầu tư, Bộ Giao thông vận tải và các địa phương để có đối sách hài hòa, linh hoạt và hiệu quả từ diễn biến chính sách lãi suất của FED, lạm phát, tín dụng và lãi suất, diễn biến đầu tư công, thị trường bất động sản nhằm hỗ trợ thị trường trong bối cảnh năm 2023 dự kiến nhiều khó khăn hơn./.

Bài viết cùng tác giả TS. Lê Xuân Sang, Phó Viện trưởng Viện Kinh tế Việt Nam »